Chaque travailleur a la possibilité d’une réduction d’impôt en déclarant les coûts réels qu’il engage réellement pour le travail. C’est souvent faux parce que de nombreux contribuables ne savent pas ce qu’ils ont le droit d’enlever. Les coûts réels ne sont pas limités aux kilomètres et aux repas, il y a plus de 20 stations différentes . En outre, certaines professions, comme les musiciens, les enseignants, les infirmières, les vendeurs de maison et bien d’autres, ont droit à des déductions spécifiques à leur profession. Les stagiaires et les demandeurs d’emploi sont également intéressés. Je vous suggère de revenir aux coûts réels les plus courants avec la procédure de calcul et les documents d’accompagnement à conserver pour faire face à l’examen. Une vidéo contenant tous les coûts réels se trouve à la fin de l’article ; vous pouvez également trouver des liens vers les textes en vigueur et la jurisprudence.

Plan de l'article

- Dépenses réelles dans votre déclaration de revenus.

- Coûts réels connus : miles et repas.

- Professeurs, journalistes, musiciens, vendeurs… une réduction d’impôt avec une troisième catégorie de dépenses réelles.

- À chaque déménagement, pensez à vos dépenses réelles !

- Votre emploi nécessite la possession de deux maisons : le double des frais de séjour est pour vous.

- Stagiaire, étudiants, recherche d’emploi : frais déductibles spécifiques, même si vous ne payez pas d’impôt.

- Quelques professions juste pour les vêtements et le nettoyage à sec !

- Coûts de déduction cumulés

- Coûts réels et retenue à la source.

Dépenses réelles dans votre déclaration de revenus.

Les autorités fiscales offrent une réduction de 10 % avant impôt parce qu’elles estiment que chaque Français supporte la charge d’aller travailler. Le contribuable a la possibilité de refuser une déduction de 10 % pour enlever les frais qu’il paie réellement. Ensuite, il doit remplir la boîte 1AK avec une indication des coûts totaux encourus. Lors de la déclaration en ligne, on vous demandera des détails sur les calculs qui vous ont permis de trouver la somme complétée dans le champ 1AK. Il n’est pas nécessaire de joindre les documents justificatifs, vous devez simplement les conserver pendant trois ans en cas de contrôles. Les dépenses réelles doivent toujours être étudiées si vous avez un revenu modeste : il est plus facile de dépasser 10 % de 20 000€ que 10 % de 60 000€. Les contribuables qui reçoivent moins de 30 000€ sont régulièrement gagnants des coûts réels de choix. N’oubliez pas que si vous ne payez pas d’impôts, il est important d’examiner les coûts réels après tout. Déduction importante de les dépenses réelles réduiront votre revenu fiscal de référence (RFR) ! Cela peut permettre, par exemple, de bénéficier d’une exonération de la taxe sur le logement ou d’une aide sociale, etc.

A lire en complément : Déclarer ses biens immobiliers au fisc : astuces pour optimiser votre déclaration fiscale

Coûts réels connus : miles et repas.

Comment déduire les frais de transport réels des taxes ?

Chaque année, une échelle kilométrique est mise à la disposition du contribuable afin qu’il puisse calculer le coût du transport à travailler et le déduire des impôts. Pour connaître le nombre de kilomètres parcourus, vous devez garder un aller-retour par jour travaillé pendant l’année (lieu de travail — maison). Département Fiscalité placé un maximum de 40 km aller simple (ou 80 km de déduction par jour de travail). Si vous habitez à plus de 40 km de votre lieu de travail, vous devez déclarer un maximum de 80 km ou rencontrer l’un des les conditions suivantes pour pouvoir aller au-delà : — Le seul travail trouvé est à plus de 40 km de la maison ; — Vous êtes dans un emploi précaire ; — Vous êtes éloigné après un transfert professionnel ; — Votre conjoint (concubine/pacsé/marié) travaille près de l’endroit où vous vivez ; — Vous avez un enfant malade ou handicapé ou quelqu’un proche de vous.

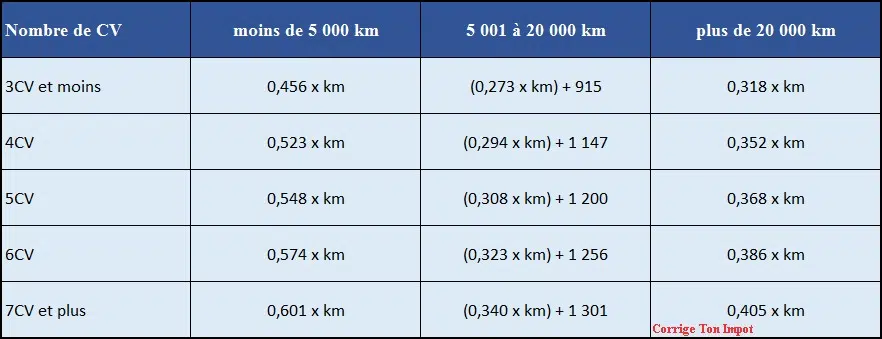

L’ échelle kilométrique pour l’année 2021 est la suivante :

A lire également : Comment obtenir une exonération de taxe foncière : travaux à réaliser

Exemple : M. Corrigetontax travaille à 50 km de sa maison. Il a été employé 200 jours dans l’année 2020 et ne répond pas aux conditions d’une déduction de plus de 40 km. Sa voiture fait 5 chevaux d’impôt. Que fera-t-il au cours de son remboursement d’impôt sur le revenu de 2021 en 2020 ?

1) Distance parcourue : M. est limité à 40 km aller-retour ou 80 km aller-retour par jour travaillé. 80 * 200 = 16 000 km. 2) La distance parcourue est comprise entre 5 001 et 20.000 km, M. est dans la troisième colonne du tableau. Il sera donc utiliser le calcul « 0.308*d 1.200″, où d est la distance. 0.308*16000 1 200 = 6,128€.

Par conséquent, M. pourra déduire 6 128 euros des taxes par le biais des frais de transport réels. À ce montant, vous pouvez également ajouter des frais de stationnement (garage, parking), péages si vous utilisez l’autoroute et des intérêts de crédit proportionnellement à l’utilisation professionnelle si vous avez acheté une voiture à crédit. Pour aller plus loin et si vous avez des changements de véhicule dans l’année, j’ai quelques calculs détaillés ici : tout sur l’utilisation de l’échelle du compteur kilométrique pour les taxes Enfin, vous pouvez opter pour l’échelle du deuxième kilomètre que vous trouverez à la fin de l’article. C’est moins attrayant, mais il permet au contribuable de déduire les coûts réellement engagés : assurance, réparations… Une option intéressante pour ceux qui choisissent de louer une voiture dans la LOA.

Comptez les repas aux frais réels : faites attention aux calculs !

L’ administration fiscale permet au contribuable de déduire les repas dans une certaine mesure. Elle croit que le prix d’un repas est égal à 4,90 euros (pour l’impôt sur le revenu 2021 année 2020). Attention, cela ne signifie pas que vous pouvez systématiquement déduire €4,90 des taxes par jour travaillé ! Les règles sont les suivantes : — Vous pouvez rentrer à la maison : vous ne pouvez pas déduire les dépenses pour les repas. — Si vous ne revenez pas à midi (travail loin de la maison) que vous n’avez pas une cafétéria à votre lieu de travail : vous pouvez déduire 4,90€ par jour travaillé. — Même situation, mais vous allez tous les jours au restaurant : système inintéressant, parce au lieu de prendre 4,90€, ce sera « prix du restaurant — 4,90. » — Vous avez des cafétérias sur le lieu de travail : vous pouvez déduire « prix de la cafétéria — 4,90 ». Enfin, dans toutes les situations, il est également nécessaire d’exclure la participation employeurs dans les billets de restaurant. Quelques cas pratiques pour le voir plus clairement.

Exemple : 1) Madame Correcetontax mange chaque déjeuner au travail. Il apporte un repas parce qu’il n’a pas de cafétéria. Elle dispose de 8 euros de billets de restaurant, que son employeur finance jusqu’à 4 euros. Repas : 4,90 — 4 = 0,90€ par jour de travail.

2) Monsieur a une cafétéria sur son lieu de travail qui coûte 5€. Repas : 5 — 4.90= 0.10€ par jour de travail.

3) Vous n’avez ni cafétéria ni billets de restaurant. Au lieu d’apporter un repas, il se rend tous les jours dans un restaurant où il paie 8€. Ici Monsieur a deux choix : 1) repas déductibles : 4,90€ par jour 2) Repas au restaurant : 8 — 4,90 = 3,10€ par jour. Il choisira la première solution, il n’y a pas besoin de stocker les factures.

Vous avez compris que dès que vous avez des cafétérias sur place ou des billets pour restaurants, la déduction des repas des impôts s’applique rarement à vous. Sinon, vous pouvez ajouter 4,90€ par jour travaillé aux frais kilométriques précédemment obtenus. Veuillez noter que le prix du repas a été estimé à 4,85 EUR pour l’année précédente.

Ne vous arrêtez pas là, prenez le temps de lire les frais suivants qui s’appliquent à quiconque à un moment ou à un autre de sa vie et qui sont également déduits des impôts en coûts réels. Et détaillé dans le guide que je vous recommande fortement de lire tous les conseils pour payer moins d’impôts en France. Les coûts réels suivants font partie de créneaux fiscaux peu connus, tandis qu’ils réduisent tous les impôts pour beaucoup de gens.

Professeurs, journalistes, musiciens, vendeurs… une réduction d’impôt avec une troisième catégorie de dépenses réelles.

Ce point s’applique à certaines professions spécifiques prévues dans le texte travailler à la maison. Si les coûts du télétravail ont été introduits à la suite du confinement, j’ai écrit un article distinct sur le sujet : Peut-on déduire les frais de télétravail des taxes ? L’administration fiscale permet de déduire des dépenses spécifiques pour les personnes qui ont besoin d’un bureau à domicile pour travailler . Un créneau fiscal très attrayant qui serait une honte à oublier. Le texte précise que : « Il s’agit de professions menant à des études (par exemple, artistes musicaux), à la recherche (enseignants, journalistes, etc.), à la gestion ou au travail créatif (activités liées à l’automatisation domestique, à la production domestique…). Il peut également s’agir d’un lieu spécifique (entreposage de produits de démonstration, d’échantillons ou de biens utilisés en particulier par le VRP) ». N’hésitez pas à lire les textes joints à la fin de l’article pour voir si vous remplissez les conditions nécessaires. Deux nouveaux frais déductibles d’impôt (et pas moins !) sont alors disponibles pour vous.

Déduction des dépenses pour la paix ou la paix.

Pour calculer les coûts encourus par les locaux, le contribuable doit d’abord déterminer la proportion de la pièce par rapport à sa maison. Par exemple si le bureau est de 10m² pour une maison d’une superficie de 100 m², le local représente 10% de la maison. Pour un petit studio, la superficie proportionnelle doit être d’un maximum de 50%. Une fois le pourcentage déterminé, il est alors possible d’accumuler les frais suivants proportionnellement : — le travail effectué, — l’impôt foncier, — la taxe sur le logement, — loyer et frais de copropriété, — frais de fonctionnement : chauffage, électricité, balayage, frais de nettoyage, etc… — intérêts de crédit si prêt à travailler en chambre ect…

Exemple : M. Correcetontax enseignant et n’a pas de bureau personnel dans son lieu de travail. Il est donc tenu de travailler à domicile. Sa chambre utilisé pour le travail représente 20% de la maison. Dans un an, il a payé 1.000€ de taxe locale, 300€ de factures EDF et 10 000€ de loyer. Cela peut s’ajouter au coût réel : 20% * 1000 20% * 300 20% * 10 000 = 2 260€

Comme vous le comprendrez, les déductions augmentent très rapidement, ce qui entraîne une réduction importante de l’impôt. Prenez le temps de vous assurer que vos conditions de travail vous permettent de bénéficier de ces frais déductibles. Si vous avez un travail spécifique qui n’est pas prévu dans les textes, il suffit de demander aux autorités fiscales de l’espace en ligne « tax.gov » pour savoir si cela vous permet de déduire le coût des locaux pour votre transaction. Vous trouverez ici un moyen de contacter rapidement le centre fiscal responsable de vos fichiers en ligne : à quelle vitesse puis-je contacter les impôts par écrit en leur posant une question ?

Matériel informatique, mobilier et approvisionnement réel coûts !

Le don fiscal ne s’arrête pas là. Pour travailler à domicile, les spécialistes intéressés ont besoin de mobilier (bureau, fauteuil, rangement…), de matériaux (stylos, agrafeuse…) et d’équipements informatiques (ordinateur, téléphone portable, logiciel, imprimante…). Dans la mesure où le prix unitaire de chaque article est inférieur à 500€, le contribuable peut l’inclure dans le coût réel. Notez que si le prix de l’article dépasse 500€, vous devez déduire la rente pour plusieurs périodes. Il est de 500€ HT ou 600€ TTC. Par exemple, il est possible d’amortir le prix des ordinateurs sur trois ans (1/3 de la valeur chaque année pendant trois ans en coûts déductibles). Enfin, s’il n’est pas possible de calculer la rente, seule l’amortissement est déduit au lieu du prix d’achat… c’est-à-dire la différence entre le prix d’achat et la valeur de l’article au 31 décembre.

Exemple : Notre M. de l’exemple précédent achète 630€ ordinateur, 100€ imprimante, 50€ fournitures et bureau 400€. Le seigneur peut déduire tous les achats sauf pour un ordinateur (plus de 500€), qui doit être étalé sur 3 ans. Le calcul des coûts réels sera : 630/3 100 50 400 = 760€.

Il est entendu que les articles doivent être directement liés à la profession et réservés à son usage. Si l’utilisation n’est pas exclue (p. ex. vous utilisez un ordinateur à 50% pour le travail et 50% pour les personnels), vous devez déduire au prorata réservé uniquement aux professionnels (soit 50% du prix de l’ordinateur ici). Bien sûr, vous devez garder chaque facture et toute preuve en cas d’inspection (que ce soit l’équipement, mais aussi EDF, chauffage, taxe foncière… pour local).

À chaque déménagement, pensez à vos dépenses réelles !

Pour toutes les dépenses anticipées, il est évident que si votre employeur vous rembourse le montant payé, il est impossible de les ajouter à la taxe C’est réel. Cette règle est principalement destinée à être connue pour le coût du mouvement, mais s’applique également à d’autres, comme le transport susmentionné. Lorsqu’un nouvel emploi ou un transfert Un professionnel vous oblige à déménager, une nouvelle catégorie de dépenses réelles émerge. Il devient possible de déduire les impôts au coût réel : — les frais de voyage encourus dans le cadre du transport de personnes ; — les frais de voyage pris en charge dans le transport des boîtes ; — les paiements effectués à l’entreprise de déménagement. Une échelle kilométrique vous permettra de connaître le montant déductible et vous devez conserver la facture si vous appelez l’entreprise. note ici que la jurisprudence a expliqué qu’il est interdit de déduire le coût de l’ameublement d’une nouvelle maison : rideaux, peinture, etc…

Votre emploi nécessite la possession de deux maisons : le double des frais de séjour est pour vous.

Certains les gens travaillent si loin de chez eux qu’ils sont obligés de louer ou d’acheter des biens supplémentaires pour vivre dans semaine. Le fait de vivre à l’extérieur de votre résidence principale pour travailler vous donne droit au double des frais de séjour. Encore une fois, consultez les textes en amont pour vérifiez si vous répondez aux exigences. Les frais déductibles subissent ensuite plusieurs changements : — Le contribuable ne peut compter qu’un seul aller-retour par semaine ; — D’autre part, il peut déduire deux repas par jour ; — S’il est locataire, il peut incorporer le loyer payé dans les frais déductibles ; — S’il a acheté une propriété de crédit près du travail, il peut ajouter des intérêts sur le prêt en honoraires.

Stagiaire, étudiants, recherche d’emploi : frais déductibles spécifiques, même si vous ne payez pas d’impôt.

Les autorités fiscales estiment que les coûts de formation peuvent être déduites si la formation est utilisée pour trouver, maintenir ou améliorer l’emploi. Vous pourrez déduire les frais d’inscription, les frais de déplacement, l’impression et l’envoi de documents et les dépenses à des organisations telles que la CNED. Nous pouvons illustrent cela par quelques exemples spécifiques : — une personne qui suit une formation pour devenir chef pâtissier peut déduire ses dépenses ; — le professeur prend en charge les frais d’impression et de diffusion de la thèse. Ce dernier aura un impact sur les travaux futurs le contribuable qui peut ajouter le montant des dépenses (impression…) dans ses dépenses réelles. — L’artiste peut incorporer des cours de chant ou de danse dans Fresh.

Les frais de stage et de recherche d’emploi suivent le même schéma. Qu’il s’agisse d’impression de CV/lettres de motivation, de déplacement d’entretien à l’échelle du kilométrage ou de frais de téléphone/courrier, tous ces coûts sont déductibles. Possibilité d’utiliser même si l’impôt sur le revenu est de 0€. Vous pourrez réduire votre revenu fiscal de référence, ce qui réduira votre impôt sur le logement et augmentera votre aide sociale (RSA, allocations logement…).

Quelques professions juste pour les vêtements et le nettoyage à sec !

Souvent la source d’erreur de nombreux contribuables croient à tort qu’ils peuvent intégrer les achats de vêtements ou les frais de nettoyage à sec. Il est en particulier dans le cas des hommes contraints de porter un costume et une cravate qui n’ont pas droit à cette déduction. Les paroles sont très claires, seules certaines professions peuvent ajouter des frais d’habillement à leurs dépenses réelles : — vêtements de travail portés par les ouvriers (blues de travail, chaussures spéciales… ) ; — collants, justaucorps, pointes… artistes chorégraphiés ; — habillement officiel des membres de l’université, équipement et habillement des officiers, uniforme les préfets et l’habillement des juges ; — chemises blanches des maîtres de l’hôtel ; — une combinaison de moniteurs de ski. Si vous êtes concerné, vous avez le droit de régler le prix d’achat, mais aussi les frais d’entretien et de blanchisserie. Tout autre la profession n’est pas admissible aux dépenses d’habillement et peut faire l’objet d’une correction en les ajoutant. Le Bulletin officiel des finances publiques est très clair : « … les contribuables qui ne sont pas tenus par leur profession de porter des vêtements spéciaux, mais de porter des vêtements d’usage courant, ils ne peuvent pas déduire les dépenses au titre de ce poste. » Gardez également à l’esprit que les paroles ne font aucune mention de la déduction possible du coût du coiffeur, maquillage, etc…

Coûts de déduction cumulés

La liste des frais de franchise est longue et ne s’arrête pas là. Je peux citer les dépenses suivantes que je n’ai pas mentionnées et qui sont déductibles : — primes connexion : l’optimisation des notes existe alors. Voir créances de l’UE : déduction ou crédit d’impôt ? — Frais de mission : tous les frais non remboursés par l’employeur pour un tour de congrès (hôtel, kilomètre, repas…) ; — Frais de traitement ; — Les professions de nuit en service ont droit à plusieurs repas et à plusieurs allers-retours par jour ; — les frais de documentation pour certaines professions (magazines, journaux…) — Les professions artistiques (musiciens, sculpteurs, danseurs…) bénéficient de déductions spécifiques en fonction de la situation.

Si vous n’êtes pas sûr de vos calculs, si vous avez peur de faire une erreur ou si vous envisagez de « gonfler » les coûts réels, nous avons vu dans cet article que le risque est limité compte tenu des augmentations raisonnables du contrôle fiscal.

Les détails des calculs, tous les frais, les textes applicables et la jurisprudence peuvent être trouvé dans notre vidéo. Les paroles applicables sont également jointes sous le film.

Coûts réels et retenue à la source.

L’ introduction d’un prélèvement à la source ne change rien en termes de coûts réels. Il est toujours plus qu’conseillé de les optimiser car cela réduit les recettes fiscales et fiscales. N’oubliez pas que les dépenses réelles sont une déduction et non une réduction d’impôt. C’est-à-dire qu’ils sont pris en compte lors du calcul de la redevance source. Le taux payé est basé sur la dernière déclaration de revenus et comprend les dépenses réelles. S’il y a des changements importants dans les coûts réels d’une année à l’autre, les autorités fiscales réglementeront en septembre.